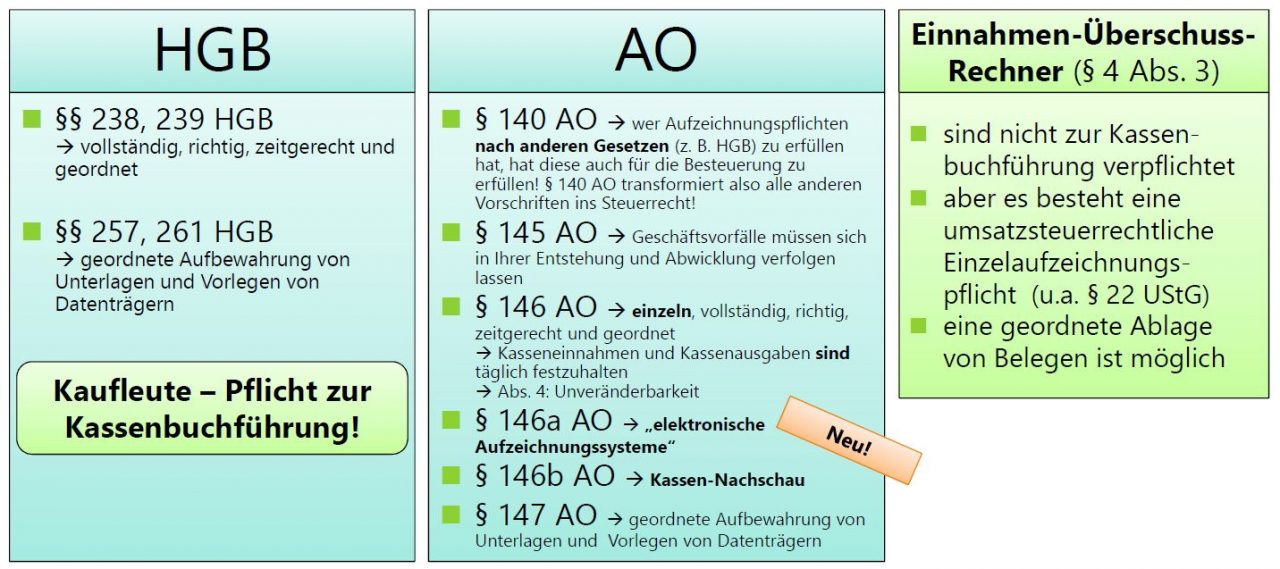

Seit dem 1. Januar 2018 gilt das neue Kassengesetz. Finanzprüfer dürfen nun eine unangekündigte Nachschau während der üblichen Geschäfts- und Arbeitszeiten im Ladenlokal durchführen. Was sich noch geändert hat erfuhren am 6. Februar 2018 über 50 Teilnehmer beim Workshop des Einzelhandelslabors in Menden. Moderiert wurde die Veranstaltung von Christian Goede-Diedering (DATEV eG), der zu Beginn die rechtlichen Grundlagen rund um das HGB, die Abgabenordnung und die Grundsätze ordnungsgemäßer Buchführung (GoBD) vorstellte.

Wenn der Prüfer im Laden steht – die unangekündigte Kassennachschau ist da!

Verhinderung von Steuerbetrug und Kassenmanipulationen

Das neue „Gesetz zum Schutz vor Manipulation an digitalen Grundaufzeichnungen“ soll die Möglichkeiten von Steuerbetrug und Kassenmanipulationen auf ein Minimum reduzieren und gibt den Finanzverwaltungen dazu einen breiteren Spielraum der Prüfung. So können Prüfer nun Kassen und ihre Handhabung in den Geschäftsräumen beobachten ohne ihren Ausweis vorzulegen. Sollte der Prüfer dabei Verdacht schöpfen, so könnte er spontan eine unangekündigte Kassennachschau durchführen. Hierzu muss er sich dann ausweisen. Er kann dann computergestützte Kassensysteme, Registrierkassen und offene Ladenkassen kontrollieren. Liegen Bücher und Aufzeichnungen in elektronischer Form vor, darf er diese einsehen, die Übermittlung von Daten verlangen oder veranlassen, dass Buchungen und Aufzeichnungen auf einem maschinell auswertbaren Datenträger zur Verfügung gestellt werden. Auch das Fotografieren von Unterlagen ist zulässig, z. B. Geräte und Typenschilder und abzulesende Summendaten und Einstellungen (z.B. Parameter eines Taxameters). Fotos von Personen sind nicht zulässig.

Gründe für eine mögliche Kassennachschau

- Auffälligkeiten im Rahmen der Veranlagungstätigkeiten

- Auffälligkeiten in der Umsatzsteuervoranmeldung

- Kontrollmaterial z. B. Zwischenrechnung, Inforechnung, auffällige Quittungen

- zufällige Beobachtungen

- StartUps mit hohen Umsätzen

- Erhebungen über Gästezahlen

- Zufallsauswahl

- Überprüfung der Trennung der Entgelte

- festgestellte Mängel im Rahmen einer vorherigen Betriebsprüfung

Anforderungen an den Einsatz elektronischer Registrierkassen

Bereits seit dem 1. Januar 2017 gibt es nur noch zwei Möglichkeiten Bareinnahmen aufzuzeichnen: die „offene Ladenkasse“ oder die „Registrierkassen mit kompletter Datenhaltung“. Beim Einsatz einer elektronischen Registrierkasse müssen folgende Punkte berücksichtigt werden:

- eine Verdichtung der Daten ist unzulässig (z. B. gezippte Dateien)

- eine Aufbewahrung der Kassenunterlagen nur in ausgedruckter Form ist nicht ausreichend

- konkreter Einsatzort- und Einsatzzeitraum der Registrierkasse bzw. des Geräts ist zu protokollieren und aufzubewahren (§ 145 Abs. 1 AO, § 63 Abs. 1 UStDV)

- die Aufzeichnungen müssen für jedes Gerät getrennt geführt und aufbewahrt werden

- alle Unterlagen die mittels elektronischer Registrierkassen, Waagen mitmüssen für die Dauer der Aufbewahrungsfrist jederzeit verfügbar, unverzüglich lesbar, maschinell auswertbar aufbewahrt werden

- Registrierkassenfunktion, Taxametern und Wegstreckenzähler erstellt worden sind,

Pflichten des Unternehmers nach GoBD

Unternehmer haben die Pflicht alle Geschäftsvorfälle (Verkauf, Eigenverbrauch, Entnahmen etc.) nachzuweisen. Die Erstellung einer Verfahrensdokumentation ist ebenfalls Pflicht, damit der Prüfer sich ein genaues Bild über den Prozessablauf und die damit verbundenen Einzelgeräte des Kassensystems machen kann. Er muss sich in angemessener Zeit im elektronischen Aufzeichnungssystem zurechtzufinden. Zur Verfahrensdokumentation gehören u. a.:

- Bedienungsanleitung

- Programmieranleitung

- Protokollen der Systemeinrichtung

- Organisationsanweisungen

Eine genaue Verfahrensdokumentation eines Kassiervorgangs könnte z. B. wie folgt aussehen: „Der Tagesabschluss wird vom jeweiligen Kassenmitarbeiter durchgeführt. Unsere Kassensoftwarebietet einen digitalen Abschluss an. Auf dem Bildschirm wird das Kassenzählprotokoll aufgerufen. Der Mitarbeiter trägt die Anzahl des jeweiligen Hart- und Papiergeldes ein …“

Daten müssen festgeschrieben und 10 Jahre aufbewahrt werden

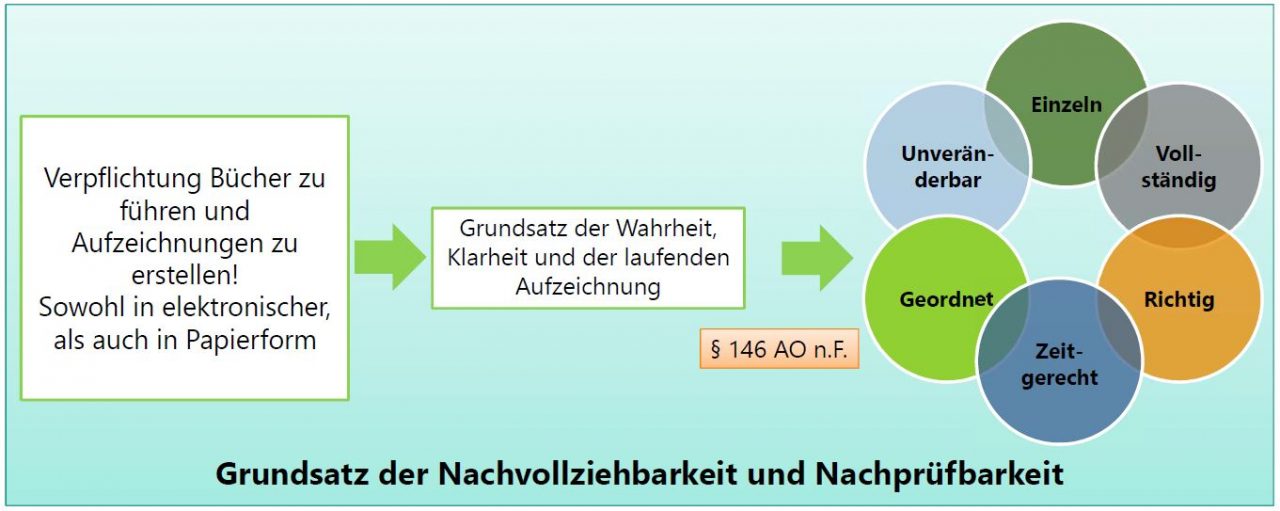

„Es gilt der Grundsatz der Nachvollziehbarkeit und Nachprüfbarkeit“, erklärt Göde-Diedering. Daher müssen Geschäftsvorfälle vollständig, richtig, geordnet, zeitgerecht, einzeln und unveränderbar aufgezeichnet werden (siehe Abbildung). Eine Manipulation oder Löschung von Daten ist nicht zulässig. Dazu verdeutlichte Goede-Diedering die Notwendigkeit der Dokumentation von besonderen Kassenvorfällen, beispielsweise bei Kassentrainings oder Systemumstellungen, um diese auch noch nach längerer Zeit nachvollziehen zu können. Hierbei können moderne Kassensysteme helfen, deren Datenverarbeitung gewährleistet, dass die gespeicherten Informationen ohne Kenntlichmachung nicht überschrieben, gelöscht, geändert und verfälscht werden können. In diesem Zusammenhang riet der Dozent auch dringend von der Kassenbuchführung mit Tabellenkalkulationsprogrammen wie Excel ab, da hier Daten nicht festgeschrieben werden können.

Auch dürften alte Kassen nicht einfach entsorgt werden, wenn eine neue Kasse angeschafft wurde. Immerhin hat der Prüfer das Recht, dass er auf Daten der letzten 10 Jahre zurückgreifen darf. „Wichtig sei auch, dass man Sicherheitskopien mit festgeschriebenen Daten anlegt, dass die meisten Speichermedien bei täglichem Gebrauch eine Haltwertzeit von deutlich unter 10 Jahren hätten. Das Abspeichern der Daten in Clouds wäre die sicherste Lösung – zumal der Betreiber der Cloud im Falle des Datenverlustes haften müsse“, erklärt Goede-Diedering.

Handlungsempfehlungen für den Einzelhandel

Wie sich die Geschäftsinhaber technisch und digital aufstellen und ihre Mitarbeiter auf die möglichen unverhofften Prüfsituationen vorbereiten sollten, was ihre Rechte und Pflichten sind, zeigte Goede-Diedering zum Ende der Veranstaltung anhand zahlreicher Handlungsempfehlungen:

- überprüfen Sie, ob Ihr Kassensystem den aktuellen Anforderungen entspricht

- kontrollieren Sie Ihre Dokumentation:

– Aufzeichnungen und Unterlagen zu Geschäftsvorfällen (Pflicht!)

– Bücher (z. B. Kassenbuch, Kassenbericht) sowie Unterlagen und Aufzeichnungen, die als Belege für solche Geschäftsvorfälle oder zu deren Dokumentation dienen (z. B. haben Sie Protokolle zu Programmänderungen? Gibt es Anweisungen zum verbindlichen Umgang mit Stornos, Retouren, Gutschriften etc.?)

– erstellen Sie mit dem Steuerberater eine Verfahrensdokumentation für den Bereich „Kassensystem & Kassenführung“ - sprechen Sie ggf. Ihren Steuerberater wegen einer Datenanalyse an – würde Ihre Kasse einer Außenprüfung Stand halten?

- besteht Anpassungsbedarf in den Grundaufzeichnungen? (Kassenbuch, Kassenbestandsrechnung, Kassenbericht)

- bei Neuinvestition sind die aktuellen Anforderungen:

– Speicherung in der Kasse oder externe Archivierung

– IDEA-Datenschnittstelle und erweiterbar um technische Sicherheitseinrichtung (schriftliche Bestätigung des Herstellers)

– Einzelaufzeichnung der Geschäftsvorfälle - Identifizierung von betroffenen Systemen (analog / digital)

- Identifizierung der aufzeichnungs- und aufbewahrungspflichtigen Daten

- Überprüfung und ggf. Herstellung der GoBD-Konformität

- Einrichtung und Doku von Kontrollen (Stichwort: IKS)

- Aufbewahrung ergänzender Unterlagen zur Glaubhaftmachung der Vollständigkeit von Tageseinahmen

- Herstellung der Kassensturzfähigkeit

- Sicherstellung des Datenzugriffsrechts

- Einrichtung einer Prüferrolle (Prüfer Zugriffskonzept)

- Simulation ggf. unter Analyse der Kassendaten

- Vorbereitung der Mitarbeiter (Kasse erklären etc.)

Goede-Diedering warnt aber auch davor, dass sich schon Betrüger als Prüfer ausgegeben haben, um Zugang zur Kasse zu erlangen und rät daher zu einem gesunden Misstrauen und zur Überprüfung der Prüfer.

Gesetz zum Schutz vor Manipulation an digitalen Grundaufzeichnungen. Wie geht es weiter?

In einem weiteren Schritt sollen ab dem Jahr 2020 Daten von den Kassen direkt verschlüsselt an die Finanzämter übertragen werden. „Doch das ist noch Zukunftsmusik – die aktuellen Änderungen im Kassengesetz sind für die heimischen Händler erst einmal Herausforderung genug“, erklärte Goede-Diedering.

Fazit der Veranstaltung „Wenn der Prüfer im Laden steht!“

Wie bedeutsam das Thema für die Händlerschaft ist, zeigte sich nicht nur an der hohen Teilnehmerzahl, sondern auch an der gebannten Stille während der Veranstaltung und den zahlreichen Nachfragen in der Pause.

„Für uns ist es immens wichtig, unsere Rechte und Pflichten im Umgang mit dem Kassensystem, aber auch die eines Prüfers bei einer etwaigen Kassennachschau zu kennen. Der Vortrag war äußerst informativ und kam zur richtigen Zeit: jetzt, wo das Gesetz gerade frisch in Kraft getreten ist. Es ist toll, dass uns die WSG Menden in Kooperation mit dem Labor das hier vor Ort ermöglicht!“, resümierte ein teilnehmender Händler aus Menden.